人事労務 F/U NO.61

人事労務基礎講座 フォローアップ

≪判例・事例紹介、法改正情報など≫

主に医療機関や介護福祉関係にお勤めの方向けに、役立つ人事・労務関係の情報を定期的に配信しています。

1人あたり4万円の減税

「定額減税」6月からの給与計算の流れを確認

(執筆者)社会保険労務士法人 伊藤人事労務研究所

急激な物価高騰による家計負担を軽減するため、政府は2024年6月から「定額減税」を実施することを決めました。この定額減税の処理は、6月支給の給与計算時から会社で実施する必要があります。複雑でわからいにくい仕組みのため、給与計算事務に負担がかかることが予想されます。どのように減税の処理をおこなうのか解説します。

(2024年3月18日時点で公表されている情報をもとに作成しています。)

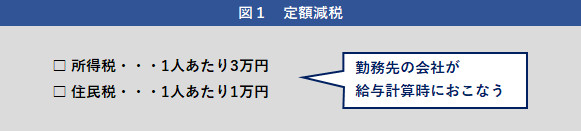

物価高騰による家計負担の軽減策として「定額減税」を実施することとなりました。減税額は1人あたり所得税3万円、住民税1万円の合計4万円です。

給与所得者については、この減税の計算を会社で実施しなければなりません(個人事業主は確定申告)。

減税は2024年の1回限りですが、1ヵ月分の給与で減税額すべてを引ききれない場合は翌月以降の給与でも残りの減税額を引いていく必要があります。

① 扶養家族3人なら16万円減税

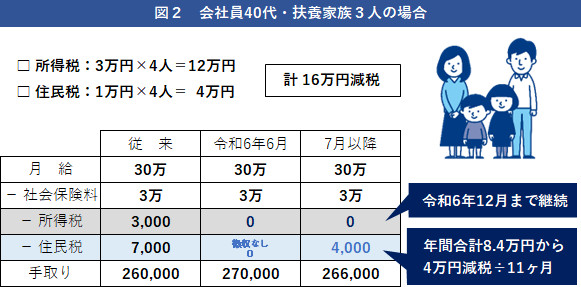

たとえば扶養家族が3人いる社員について計算例を見てみましょう。

図2のとおり本人とあわせて4人分ですから、所得税は12万円、住民税は4万円で合計16万円の減税額となります。これを6月以降の給与計算時に引いていくことになります。

所得税と住民税では引き方がまったくちがうので注意が必要です。

以下、詳しく解説します。

② 住民税の引き方

まず、住民税については6月分はとりあえず全員0円になります。その上で「本来の住民税の年額」―「減税分」を残りの11ヵ月で割ります。

先ほどの4人家族の例で見てみましょう。この社員が本来収めるべき住民税の年額が84,000円だとすると、84,000円-減税4万円=44,000円。これを7月から翌年5月までの11ヵ月で割ると4,000円です。つまり7月以降の住民税は4,000円となります。

住民税については市区町村で計算して通知を送ってくれるので、その金額を設定すれば良いでしょう。

③ 所得税の引き方

会社で注意して計算しなければならないのは所得税です。

先ほどの家族の例では所得税の減税額は12万円でした。この社員が6月給与から本来収めるべき所得税が3,000円だとすると、減税により0円になります。しかしこれでもまだ11万7,000円の減税額が残っているので、7月、8月・・・と翌月以降の給与計算でも引いていくことになります。

④ 年内に引ききれなかった分は給付金で

この家族の場合、年末までかかってもおそらく12万円分は引ききれないでしょう。その場合、来年に持ち越すことはしません。年末調整で最終調整をした上で、残りは1万円単位で給付金として支払われることになっています。

たとえば年内に引ききれず定額減税85,000円分が残った場合は9万円の給付金がもらえるという仕組みです。

賞与の所得税からも引く?

6月以降に支給される賞与がある場合は賞与の所得税からも減税額を引いていきます。

⑤ 会社で定額減税を実施する対象者

会社で定額減税の処理をおこなう対象は、6月1日時点で在籍している社員です。契約社員やパートタイマーなども所得税が発生しているのであれば対象となります。

なお、会社に扶養控除等申告書を提出している「甲欄」の人が対象であり、副業など「乙欄」の人は対象外となります。

高額所得者は?

今回の定額減税では給与年収2,000万円(合計所得金額1,805万円)超の人は対象外となっていますが、6月以降の給与計算では他の人と同じようにいったん1人3万円を引く必要があります。いったん減税処理した上で年末調整の際に3万円を返してもらう仕組みです。

給与と年金、両方もらっている人は?

給与と年金、両方を受け取っている人についても給与から定額減税の処理をおこないます。年金からも重複して減税されますが、確定申告で返す仕組みとなっています。

⑥ 扶養家族の範囲がちがうので注意

定額減税の計算における扶養家族とは、給与所得であれば年収103万円以下の配偶者と扶養親族のことを指します。

扶養家族の人数は昨年末に提出された扶養控除申告書をみればわかると思われるかもしれませんが、取り扱いが異なる点もあるので注意が必要です。

- □ 国内に住んでいる家族に限る。国内の物価高騰に対する減税のため、海外留学中の子供などは対象外。

- □ 所得税の計算において控除対象となる扶養親族は16歳以上だが、定額減税においては16歳未満の子も対象となる。

- □ 給与年収1,095万円(所得900万円)超で配偶者控除がない人は配偶者のことを記載していないケースがあるが、定額減税においては年収103万円以下の配偶者がいれば扶養家族として対象となるので確認が必要。

以上のような違いがあるため、定額減税のために扶養家族の状況を確認しておかなければなりません。「源泉徴収に係る定額減税のための申告書(※)」という様式が出ているので、扶養家族の氏名などを記載して6月の給与支払日までに提出してもらう必要があります。

途中で扶養家族が増えたり減ったりしたときは?

扶養家族に変更があっても途中で減税額を変更することはありません。年末調整の際に、年末時点の扶養家族の人数に応じて精算することになります。

住宅ローン減税がある場合は?

年末調整で住宅ローン減税を受ける人については、住宅ローン控除後に残った納税額から減税額を引くことになります。引ききれない場合、残りの減税額は1万円単位で給付金として支払われます。

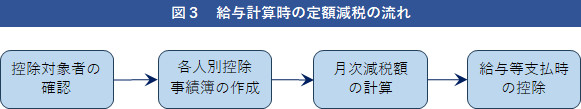

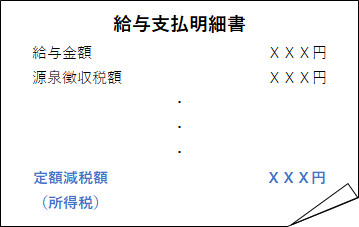

⑦ 給与明細に明記する

定額減税としていくら引いたのかは給与明細や賞与明細に記載しなければなりません。累計額や残額まで記載する必要はありません。

ただし、残額は会社でしっかり把握しておかなければなりません。「各人別控除事績簿(※)」を作成して毎月残額を記載することとなっています。

なお、納付書については定額減税分を引いた後の金額を記載します。納付額が0の場合でも納付書は提出しなければなりません。